記事提供:「助っ人」は起業、独立、開業を応援するメディアです

さて、前回は『確定申告ってそもそも何?絶対にしないといけないの?』という話について触れました。

では

確定申告を行うことのメリットは?

一見すると、確定申告はただ面倒だし、税金も払わなきゃでメリットなんて少しもない…そんな風に思われるかもしれません。

しかし、確定申告をすることによるメリットも少なくありません。もちろん、所得の申告は義務なので、そもそも「申告して当たり前」なのですが、メリットもあるということを考えると、少しは気持ちが軽くなるかもしれません。

今回は、確定申告のメリットについてお話してみましょう。

◆確定申告を行うことによって還付金が受け取れる?

税務署で所得の申告をする…こう言うと、税金を支払わなければならない…そんなイメージを抱く方も多いかもしれません。もちろん、税金を納めなければならないケースもありますが、逆に確定申告を行うことによって還付金が受け取れるケースも少なくないのです。

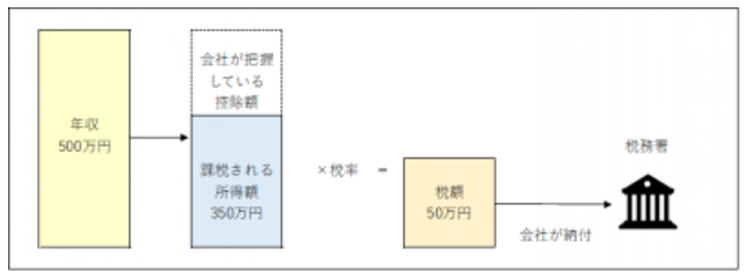

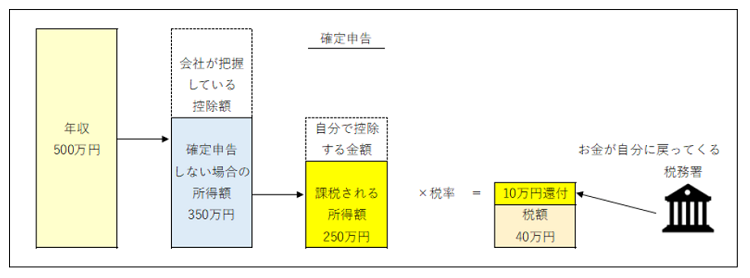

それは一言でいうと、会社が所得税の計算をしてくれた金額と、自分で計算しなおした場合を比較して、自分で計算したほうが税額が少なくなる場合です。

サラリーマンの場合、基本的には年末あたりに、生命保険や個人年金などの支払い証明書などを提出することによって、毎月源泉徴収されていた所得税がまとめて12月の給料で戻ってくるという経験を多くの方がされていると思います。これが良く言われる「年末調整」であり、1年間の税額を会社がきちんと正確に計算しなおして、毎月の給料から天引きしていた所得税を税務署に納めてくれる仕組みになっています。

しかし、所得から差し引けるようなもので会社が把握できないようなものがあれば、確定申告で還付金を受け取ることができます。

(出展:助っ人)

確定申告した後の税額イメージ

※(注)数字はテキトーです。イメージだけ掴んでいただきたいと思います。

上記の例では、確定申告によって税額が10万円減るので10万円お金が税務署から返ってきます。もちろん、正確にはお金がもらえるのではなく「支払すぎていた税金が返還される」ものですので、お金を新しくもらっている訳ではありません。

ですが、確定申告をしなければ還付金を受け取ることはできません。なので、確定申告をした方がトク!と分かったらちょっと面倒でも頑張って確定申告してみましょう。

ちなみに、所得税は所得が多ければ多いほど税率が高くなるという仕組みになっています。例えば所得が低い人の税額は所得の5%なのに、所得が高い人は45%だったりします。

これは逆にいうと、所得が高ければ高いほど戻ってくる税額が多いということになります。自分は稼ぎが多いなあという人ほど頑張ったほうがいいということです^ ^。

ちなみに、電話でATMまで呼びだされ還付金の受け取り手続きのために、ATMにお金を投入して指定する番号を入力してくださいというのは完全に詐欺ですから気をつけてくださいね^ ^。

| ポイント

✔ サラリーマンの場合「年末調整」で一年間の天引きされた所得税の計算を会社が正確に計算しなおしてくれる ✔ しかし、会社が把握できないような所得から差し引きできるようなものがあれば、自分で確定申告をすることによって天引きされた所得税の一部が戻ってくるケースがある ✔所得が多いほど「確定申告」で受けられる還付のメリットが大きい

|

◆確定申告をすることで還付金が受けられる場合とは?

では、サラリーマンとしての給与のみしか所得はなく、本来は確定申告をする必要がないものの、確定申告をすることによって還付金を受け取れるのはどんな場合なのでしょう?

まず、最初に挙げられるのが家族全員の医療費が1年間で10万円以上かかった人です。この場合、10万円を超えた部分について「医療費控除」を受けることが可能ですので、還付金が受けられる可能性があります。

特に、妊娠をして出産を控えていたり、出産の直後だと医療費がかさむことが多いのではないでしょうか。なお、「医療費」というと、「病院にかかること」をイメージされる方が多いと思いますが、市販の医薬品でも控除の対象になりますし、通院や入院のための交通費、どうしてもタクシーで移動しないと病院までたどりつけなかったようなケースだとタクシー代も控除の対象になりますので、日頃から「医療」に関係ありそうなものはレシートを取っておく習慣をつけておきましょう。

逆に「インフルエンザの予防接種」、疲れたときに飲む「栄養剤」なんかは「医療」に関係しそうですが、医療費控除の対象外です。「医療」とは実際に「病気やケガ」になったときに「治す」のもので、単に「元気を出す」とか「病気の予防をする」といったものは対象にならないと覚えておくといいでしょう。

ちょっとグレーなのが、指圧やはり・灸をやっているような整骨院なんかで「マッサージ」を受けたケースです。これも、実際にどこかケガをしたり、痛みがあって治療する場合には医療費控除の対象になりますが、単に「気持ちよさを求めて」とか「疲労回復」のケースだと医療費控除は受けられません。

医療費控除を受けられるかどうかをどうやって判断すればいいかというと、会計のときに「健康保険」を使えるかどうかで分かります。「健康保険」が使える場合には、医療費控除の対象になりますのでレシートをちゃんと取っておきましょう。

また、災害、盗難などによって住居や家財などに損害を受けた方の場合も、保険で補てんされない部分がある場合には一定額「雑費控除」が受けられます。

さらに、国や市区町村などに寄付をしたという方には「寄付金控除」があります。

市区町村への寄付だと、最近では「ふるさと納税」が流行ってますが、皆さんでもやられている方がたくさんいらっしゃるのではないでしょうか。「ふるさと納税」の場合、「ワンストップ特例制度」というものがあり、これを使っていると確定申告は不要ですが、沢山の自治体に寄付をしている等、この特例制度を使っていないような方は確定申告をしないと還付金が受け取れないので、きちんと申告しましょう。

あと意外に知られていないと思うのが、「認定NPO法人」や「公益社団法人等」などに対する寄付です。

私はかつてユニセフのマンスリーサポートプログラムという制度を通じて海外の貧しい子供達のために毎月一定額の寄付をしていました。このプログラムを運営している「日本ユニセフ協会」がまさに「公益社団法人等」に該当し、寄付金控除が受けられました。

寄付している先が「認定NPO法人」や「公益社団法人等」に該当するか否かは、国税庁のホームページからリンクで調べられます。あるいは「認定NPO法人 寄付金控除」、「公益社団法人等 寄付金控除」で検索してみましょう。

ちなみに、寄付金控除には上限があったり、全額が控除できなかったりという特徴があります。

恐らく「ふるさと納税」をやられている方は上限を気にしながらやられていると思うので、大丈夫だと思いますが、今一度確定申告の前に上限を超えていないか「さとふる」のホームページなどでチェックしてみましょう。

その他の確定申告で還付ができるケースとしては、ローンを組んで住宅を購入したり、増改築をしたという場合に控除できる「住宅借入金特別控除」です。これは絶対忘れてはいけません。今まで紹介した「医療費控除」「雑損控除」「寄付金控除」は所得が少なくなるだけなので、例えば税率20%の人の所得が5万円少なくなっても、1万円しか返ってきません。

しかし、この「住宅借入金特別控除」は例えば30万円控除できるとすると、30万円まるまる税金が返ってくる可能性があるというのが特徴で、還付金もそれだけ多くなりますので、頑張って必ず確定申告するようにしましょう。ちなみに住宅借入金特別控除については、2年目以降は会社が手続きしてくれますので、確定申告は不要になります。

また、少し特殊なパターンとしては何らかの事情で年末調整の際に控除のもれがある場合も、確定申告をすることによって、還付金が受け取れます。

例えば、年末調整以降に結婚したような場合です。配偶者の所得次第では還付金が受け取れます。

この他にも年の途中で退職した方など、年末調整をそもそも行っていないという方の場合も確定申告を受けることで、さまざまな控除の対処になるケースがあります。

また、マイホームの売却時に損失が出た…という場合も、その後マイホームを買い替えたようなケースだと、確定申告によって次年度以降の所得税を安くすることができる場合があります。

確定申告は面倒なので、しなければ良いのであればそれが一番…そう考えている方も多いかもしれません。

しかし、ここで挙げたケースに該当する方は、確定申告するだけで還付金を受け取れる可能性がとても高いと言えます。忘れると損をします。なので、少し手間になるかもしれませんが、必ず確定申告をするようにしましょう。

| ポイント

✔ 年間10万円以上の医療費がかかっている場合には「医療費控除」が受けられる ✔災害、盗難などで住居や家財などに実損が生じた場合「雑損控除」が受けられる ✔公益性の高い団体に寄付をしている場合には「寄付金控除」が受けられる ✔住宅ローンを組んだ場合には「住宅借入金特別控除」を絶対に忘れずに ✔年末調整後に結婚をした場合には会社に届出しよう ✔マイホームを売却して損がでても、確定申告でメリットが受けられる場合がある

|

※本記事の提供元はこちら

【参考/引用】

◆助っ人

「確定申告」って何?副業している人のやり方、バレるバレない、ポイント徹底解説2017年まとめ

投稿者プロフィール

- パラレルキャリア通信編集部です。主に複業(副業)の方向けの記事を書いていきます。ノウハウ記事をはじめとして、実際に一歩踏み出せるための記事も提供していきます。